Quali segnali ci trasmette il mercato delle materie prime e come possiamo investire in questo settore molto volatile?

Sicuramente le pressioni inflazionistiche non rendono le cose semplici e una visione ampia macroeconomica rende lo studio molto complesso in questo Q3 di transizione in attesa di un incremento probabile dei tassi di interesse USD come anticipato dalla FED la scorsa settimana. Tuttavia i mercati hanno reagito molto bene e alcuni minicicli reflazionistici potrebbero rivelarsi prima di Natale 2021 se i segnali dell’occupazione USA si verificassero positivi.

Dal punto di vista delle opportunità di investimento dobbiamo partire da lontano. Dove siamo collocati nel settore delle materie prime? Troverete molta letteratura sul super-ciclo delle materie prime, ma noi nel rendere le cose semplici vi daremo un outlook più immediato.

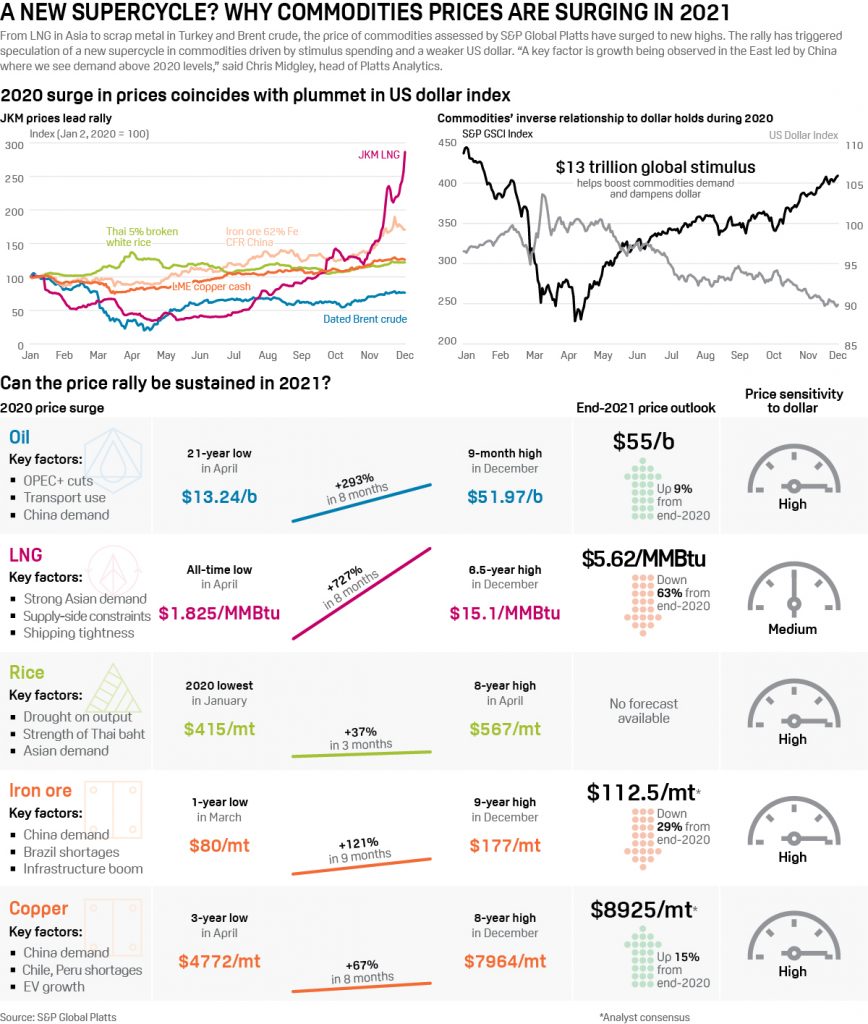

Nel 2020 si è consolidata una correlazione inversa tra il USD e il Commodity Index che trovate insieme a molti altri dati in questo leaflet di S&P.

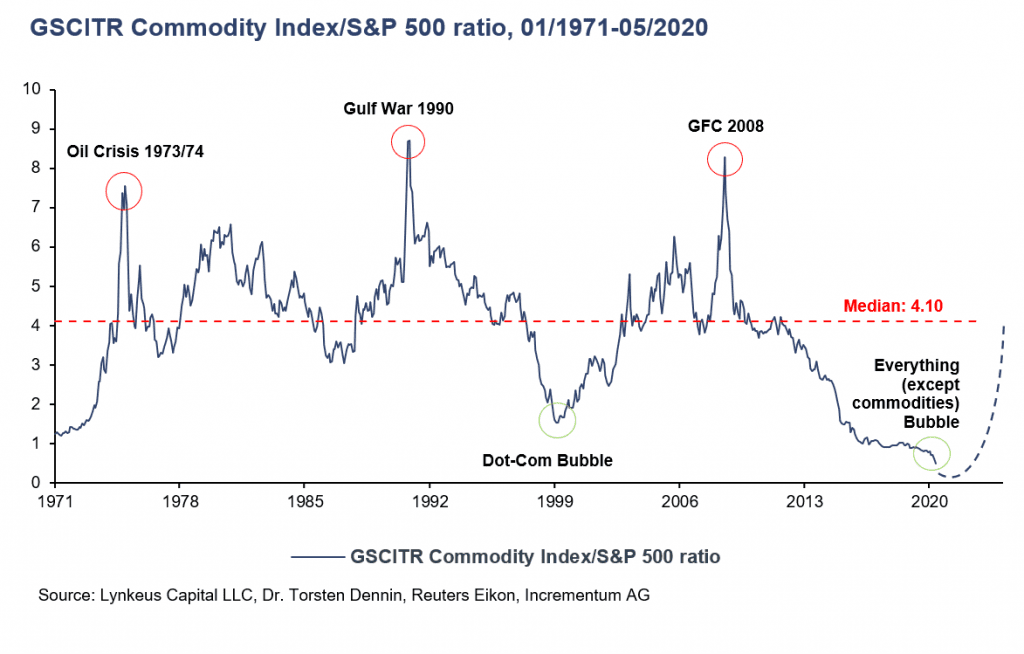

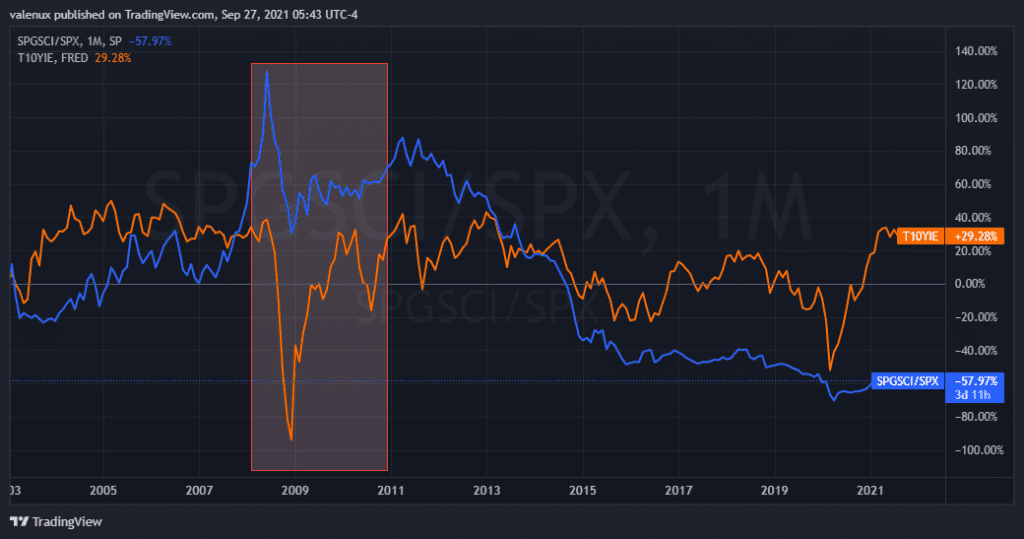

Dal punto di vista macro esiste una correlazione inversa tra il mercato azionario e quello delle materie prime, evidenziato dal seguente grafico:

E’ evidente quanto siamo lontano dalla mediana e questo induce a pensare immediatamente che tutto possa andare verso l’alto, ma non è esattamente così. Nel principio delle semplicità siamo andati a replicare il grafico aggiungendo un indicatore dell’inflazione a 10 anni (source: FRED).

Cercando di aggregare tutti i dati e ricordando che la base monetaria immessa nel mercato dalle banche centrali per sostenere l’economia è ai massimi storici, possiamo concludere che la versione di lungo periodo di una inflazione che sia stabile è del poco supportata.

Per investire in maniera intelligente abbiamo bisogno di un altro parametro, molto difficile da reperire sul mercato open source, ovvero l’elasticità del prezzo in relazione alla disponibilità della materia prima (PES).

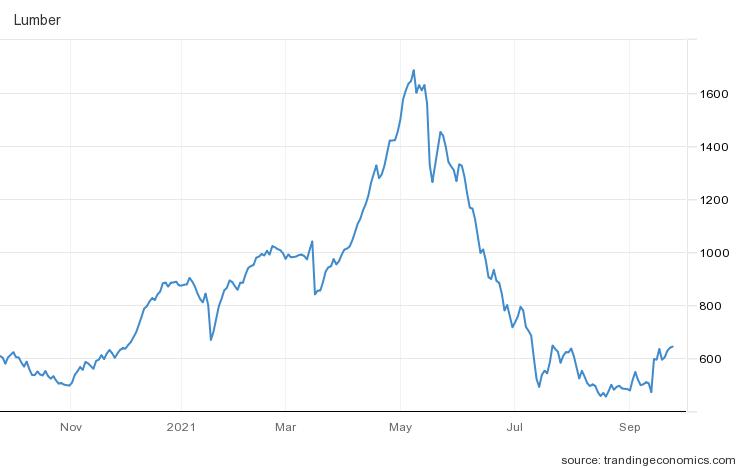

Il Rapport PES è dato infatti dalla variazione della disponibilità una data materia e la sua variazione nel prezzo. Recentemente abbiamo visto il caso del Lumber in cui le restrizioni di elaborazione della materia prima (nelle segherie) e le difficoltà di trasporto dovute al Covid hanno reso estremamente inelastico il prezzo che è schizzato verso l’alto. Allo stesso modo il prezzo è sceso molto al ritorno delle normali condizioni di trasporto e domanda del settore Real Estate per il conseguente aumento dei prezzi degli immobili. Abbiamo seguito il mercato del Lumber in questo grafico.

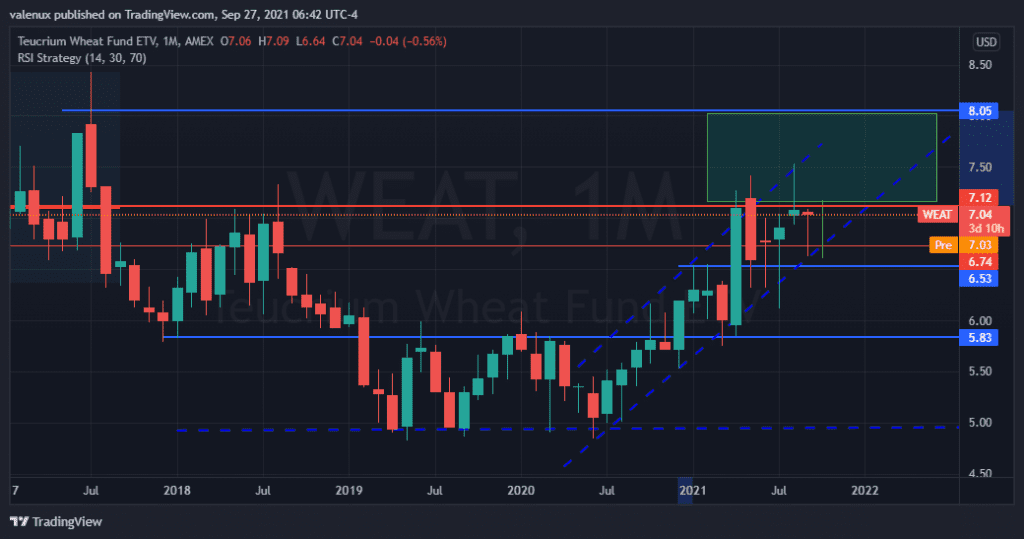

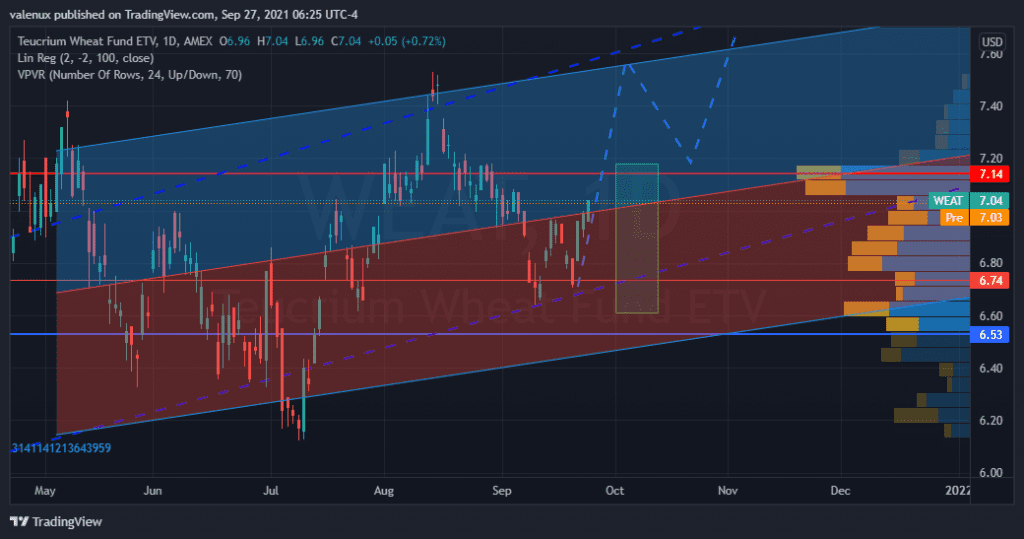

Nelle stesse condizioni di troviamo in questo momento per il settore WHEAT, che ci aspettiamo possa essere molto speculativo in Q4, a causa della produzione rallentata nei mesi del Covid e del trasporto (costo) delle grandi quantità.

Vi proponiamo una analisi tecnica del ticker NYSE:WEAT sul Daily timeframe e una più di larga visione sul mensile, rimandandovi al factsheet dello strumento derivato per approfondirne le caratteristiche https://teucrium.com/etfs/weat in alternativa all’uso dei Futures. Riteniamo l’area tra 7.00USD fino a 8.05USD una buona oportunità.