L’analisi tecnica è una disciplina che si basa sull’interpretazione di grafici e pattern di prezzo per prevedere i futuri movimenti di mercato. Tra i numerosi pattern esistenti, il Doji occupa un posto di rilievo grazie alla sua capacità di fornire indicazioni preziose sulla possibile inversione o continuazione di una tendenza. Questo articolo esplora in dettaglio cosa sia un Doji, le sue varianti, e come i trader possono utilizzarlo efficacemente nelle loro strategie di trading.

Un Doji è una figura particolare nel grafico a candele giapponesi che si forma quando il prezzo di apertura e il prezzo di chiusura di un titolo sono molto vicini, se non uguali. Questo crea una candela con un corpo molto piccolo, quasi una linea, e lunghe ombre superiori e inferiori. Il Doji rappresenta l’indecisione del mercato tra compratori e venditori e può essere un segnale significativo di una possibile inversione di tendenza o di una pausa nella direzione corrente del mercato.

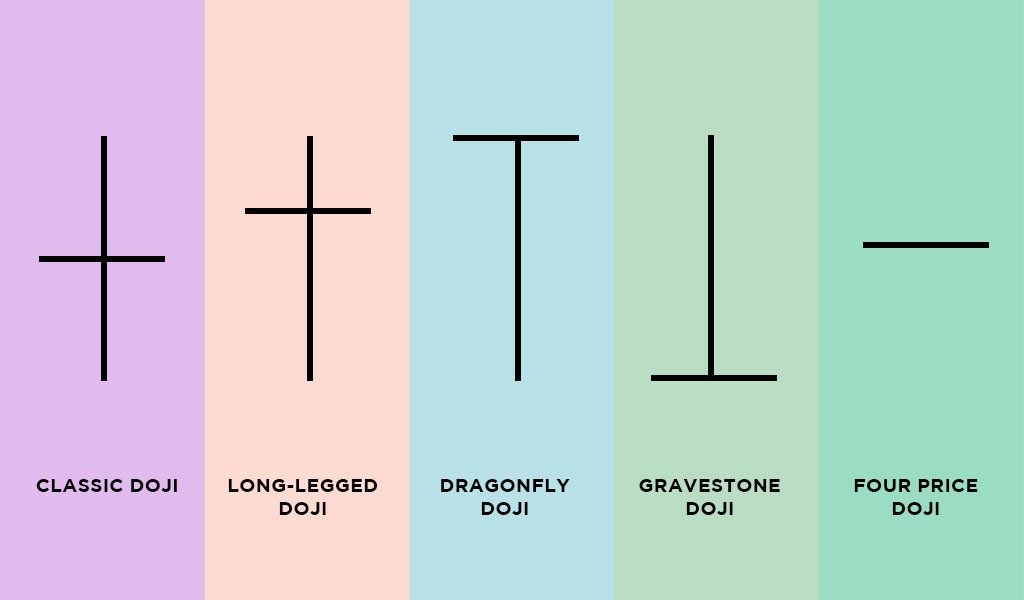

POssiamo identificare 5 tipi di Doji :

1- Standard Doji

Lo Standard Doji è la forma più semplice e comune di Doji. Ha un corpo molto piccolo, simile a una linea, con ombre superiori e inferiori di lunghezza simile. Questo pattern indica un equilibrio perfetto tra pressione di acquisto e di vendita. Quando uno Standard Doji appare in un trend rialzista o ribassista, segnala che il momentum attuale potrebbe essere in fase di esaurimento, suggerendo una potenziale inversione o pausa nel trend.

2- Long-Legged Doji

Il Long-Legged Doji è caratterizzato da ombre superiori e inferiori molto lunghe, indicando che il prezzo ha oscillato significativamente durante il periodo di trading, ma è tornato vicino al punto di apertura alla chiusura. Questo pattern riflette un’altissima indecisione nel mercato, con grandi movimenti di prezzo in entrambe le direzioni che si annullano reciprocamente. Il Long-Legged Doji è un segnale forte di indecisione e può preannunciare un’inversione di tendenza significativa, specialmente se confermato da candele successive.

3- Dragonfly Doji

Il Dragonfly Doji si forma quando il prezzo di apertura e di chiusura sono al massimo del periodo, creando una lunga ombra inferiore e poca o nessuna ombra superiore. Questo pattern è spesso considerato un segnale rialzista, soprattutto se appare dopo un trend ribassista. Indica che i venditori hanno spinto il prezzo verso il basso durante il periodo, ma i compratori sono riusciti a farlo risalire fino al livello di apertura. La presenza di un Dragonfly Doji può suggerire una potenziale inversione rialzista, segnalando che i compratori stanno guadagnando forza.

4- Gravestone Doji

Il Gravestone Doji si forma quando il prezzo di apertura e di chiusura sono al minimo del periodo, creando una lunga ombra superiore e poca o nessuna ombra inferiore. Questo pattern è spesso considerato un segnale ribassista, specialmente se appare dopo un trend rialzista. Indica che i compratori hanno spinto il prezzo verso l’alto durante il periodo, ma i venditori sono riusciti a farlo scendere fino al livello di apertura. La presenza di un Gravestone Doji può suggerire una potenziale inversione ribassista, segnalando che i venditori stanno guadagnando forza.

5- Four Price Doji

Uno dei pattern più rari e significativi è il Four Price Doji. Questo particolare tipo di Doji è un chiaro indicatore di perfetta indecisione nel mercato, dove tutti e quattro i prezzi principali – apertura, chiusura, massimo e minimo – sono identici. Si presenta come una linea orizzontale senza ombre superiori o inferiori: questo significa che durante il periodo di tempo considerato, non c’è stata alcuna variazione di prezzo. Questo pattern riflette una perfetta indecisione tra acquirenti e venditori. Nessuna delle due parti è riuscita a spostare il prezzo, risultando in un equilibrio totale. Sebbene il Four Price Doji da solo non sia un forte indicatore di inversione, la sua presenza dopo un trend prolungato (rialzista o ribassista) può suggerire che il momentum del trend sta diminuendo. Tuttavia, è cruciale attendere conferme da candele successive o altri indicatori tecnici prima di agire.

Il Doji è un segnale di indecisione nel mercato. Quando compare in un trend rialzista o ribassista, può suggerire che la forza del trend sta diminuendo e che potrebbe verificarsi un’inversione. Tuttavia, il Doji da solo non è un segnale di inversione definitivo; deve essere confermato da altre candele o indicatori.

Quando un Doji appare in un trend rialzista, può indicare che il momentum rialzista sta rallentando e che i compratori stanno perdendo forza. Se la candela successiva è ribassista, potrebbe confermare una possibile inversione al ribasso.

Invece quando un Doji appare in un trend ribassista, può suggerire che il momentum ribassista sta rallentando e che i venditori stanno perdendo forza. Se la candela successiva è rialzista, potrebbe confermare una possibile inversione al rialzo.

Il Doji può essere particolarmente potente quando appare vicino a livelli di supporto o resistenza. Un Doji in prossimità di una resistenza può indicare un’imminente inversione ribassista, mentre un Doji vicino a un supporto può suggerire un’inversione rialzista.

Come abbiamo visto, uno dei principali punti di forza del Doji è la sua capacità di segnalare indecisione nel mercato ma questa caratteristica può anche rappresentare un limite significativo: per esempio in mercati altamente volatili, i Doji possono apparire frequentemente, indicando temporanea indecisione che non necessariamente porta a un’inversione di tendenza. Questo può portare a numerosi falsi segnali, confondendo i trader e portando a decisioni sbagliate.

Anche in mercati laterali o di consolidamento, i Doji sono comuni e possono perdere il loro significato predittivo. In queste condizioni, l’indecisione è una caratteristica intrinseca del mercato, rendendo difficile distinguere i Doji significativi da quelli insignificanti.

Un Doji da solo non è sufficiente per prendere decisioni di trading affidabili. La necessità di conferma è uno dei principali limiti di questo pattern infatti il Doji richiede conferma da candele successive o altri indicatori tecnici per validare un segnale di inversione. Ad esempio, un Doji seguito da una candela rialzista o ribassista può confermare un’inversione, ma senza questa conferma, il Doji rimane un segnale debole e ambiguo.

Affidarsi esclusivamente al Doji senza utilizzare altri indicatori tecnici può portare a interpretazioni errate. L’integrazione con strumenti come l’RSI (Relative Strength Index), il MACD (Moving Average Convergence Divergence) o le medie mobili è essenziale per aumentare la precisione dei segnali.

Il contesto temporale in cui appare un Doji è cruciale per la sua interpretazione. Questo introduce ulteriori limitazioni in quanto i Doji possono apparire su diversi frame temporali (giornaliero, settimanale, mensile), ma la loro interpretazione può variare. Un Doji su un grafico settimanale può avere un impatto diverso rispetto a uno su un grafico orario, rendendo necessario adattare le strategie di trading in base al contesto temporale.

Su grafici con timeframe molto brevi, i Doji possono apparire più frequentemente, riducendo la loro rilevanza. Questo richiede ai trader di essere selettivi e di considerare la frequenza e il contesto in cui si formano.

Altro punto da considerare é l’interpretazione dei Doji che può essere soggettiva e variare tra i trader, introducendo un ulteriore livello di complessità. La lunghezza delle ombre e il contesto di mercato possono influenzare l’interpretazione di un Doji ; ad esempio, alcuni trader possono considerare una candela con ombre leggermente disuguali come un Doji, mentre altri potrebbero non farlo, portando a divergenze nelle strategie di trading.

Il significato di un Doji può cambiare a seconda del contesto in cui appare. Un Doji all’interno di un trend consolidato può avere implicazioni diverse rispetto a uno che appare dopo un movimento di prezzo significativo.

Oltre ai limiti teorici, esistono anche sfide pratiche nell’utilizzo del Doji: le piattaforme di trading e i fornitori di dati possono avere leggere differenze nei prezzi di apertura e chiusura, che possono influenzare la formazione dei Doji. Questo può portare a discrepanze nei segnali ricevuti da diversi trader.

Integrare il Doji nelle strategie di trading richiede una chiara comprensione dei suoi limiti e dell’importanza della conferma. I trader devono essere pronti a combinare il Doji con altri strumenti e ad adattare le loro strategie in base al contesto di mercato.