FactSet Research Systems riporta i risultati del terzo trimestre 2024 - 19 Dicembre 2024

FactSet Research Systems (NYSE : FDS) ha dimostrato ancora una volta la sua capacità di navigare con successo in un contesto di mercato complesso, presentando risultati finanziari che non solo hanno superato le aspettative degli analisti ma hanno anche confermato la solidità del suo modello di business. Il primo trimestre dell’anno fiscale 2025 ha visto l’azienda raggiungere traguardi significativi, pur evidenziando alcune aree che meritano un’analisi più approfondita.

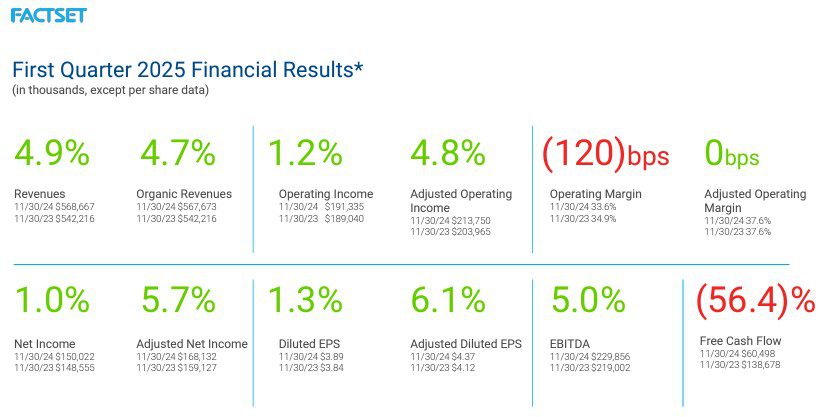

La crescita dei ricavi a $568.7 milioni, con un incremento del 4.9% rispetto all’anno precedente, rappresenta un risultato particolarmente rilevante considerando il contesto macroeconomico attuale. L’aspetto più significativo di questa crescita risiede nella sua natura organica, che ha raggiunto il 4.7% escludendo l’impatto delle acquisizioni e dei movimenti valutari. Questo dato testimonia la capacità dell’azienda di generare crescita attraverso il proprio core business, un elemento particolarmente apprezzato dagli investitori in periodi di incertezza economica.

L’analisi dettagliata dei segmenti di business rivela una performance particolarmente robusta nel settore del wealth management, degli asset owners e degli institutional asset managers. Questa diversificazione delle fonti di ricavo rappresenta un elemento di forza strategica, riducendo la dipendenza da singoli settori del mercato finanziario. In particolare, il segmento buy-side, che include gestori patrimoniali istituzionali, wealth managers, asset owners e hedge fund, ha contribuito all’82.1% dell’ASV totale, mostrando una crescita del 4.3% anno su anno. Il segmento sell-side, comprendente broker-dealer, banche e società di consulenza, ha registrato una crescita del 3.5%, rappresentando il restante 17.9% dell’ASV.

La performance operativa dell’azienda merita un’analisi particolarmente dettagliata. Il margine operativo GAAP del 33.6%, sebbene in calo di 120 punti base rispetto all’anno precedente, deve essere contestualizzato considerando gli significativi investimenti effettuati dall’azienda. La diminuzione è principalmente attribuibile all’aumento dell’ammortamento delle attività immateriali e delle spese professionali, elementi che riflettono gli investimenti strategici dell’azienda per il futuro. Il mantenimento del margine operativo rettificato al 37.6% dimostra l’efficacia delle iniziative di gestione dei costi e l’abilità nel bilanciare crescita e profittabilità.

L’utile per azione rettificato di $4.37, con un incremento del 6.1% rispetto all’anno precedente, rappresenta un risultato particolarmente positivo, superando significativamente le aspettative degli analisti che si attestavano a $3.62. Questo risultato è ancora più impressionante considerando che è stato raggiunto in un contesto di maggiori spese operative e un tasso di imposizione fiscale più elevato, salito al 16.5% rispetto al 15.2% dell’anno precedente.

Un elemento che merita particolare attenzione è l’evoluzione dell’Annual Subscription Value (ASV), che ha raggiunto $2.27 miliardi. La crescita organica dell’ASV del 4.5% anno su anno, sebbene positiva, mostra un leggero rallentamento rispetto ai trimestri precedenti. Questo dato va analizzato nel contesto più ampio delle dinamiche di mercato e delle strategie di pricing dell’azienda. La capacità di mantenere un tasso di retention dell’ASV superiore al 95% dimostra la forte fidelizzazione dei clienti e la natura mission-critical dei servizi di FactSet.

La dimensione geografica della performance di FactSet rivela pattern interessanti che meritano un’analisi approfondita. La regione Americas, con un ASV di $1.456 miliardi e una crescita organica del 5%, continua a rappresentare il mercato principale dell’azienda. La performance dell’EMEA, con un ASV di $572 milioni e una crescita del 4%, dimostra la resilienza del business europeo nonostante le sfide macroeconomiche della regione. Particolarmente interessante è la performance dell’Asia Pacific, dove l’ASV di $230 milioni e una crescita del 7% suggeriscono significative opportunità di espansione futura.

L’aspetto dell’innovazione tecnologica emerge come un elemento cruciale della strategia di FactSet. Il lancio dell’iniziativa Intelligent Platform rappresenta un passo significativo nell’integrazione dell’intelligenza artificiale nei servizi core dell’azienda. Questa mossa strategica, insieme al lancio di Internal Research Notes (IRN) 2.0 e della nuova soluzione Data as a Service (DaaS), posiziona FactSet all’avanguardia nell’evoluzione tecnologica del settore dei servizi finanziari. L’acquisizione di Irwin e la partnership con J.P. Morgan Securities Services rafforzano ulteriormente questo posizionamento strategico.

Un elemento che richiede particolare attenzione è la significativa diminuzione del free cash flow, sceso a $60.5 milioni dai $138.7 milioni dell’anno precedente. Questo calo del 56.4% è attribuibile a una combinazione di fattori, tra cui minori flussi di cassa operativi e un aumento delle spese in conto capitale. Mentre questo potrebbe generare preoccupazioni a breve termine, va interpretato nel contesto degli investimenti strategici dell’azienda per la crescita futura.

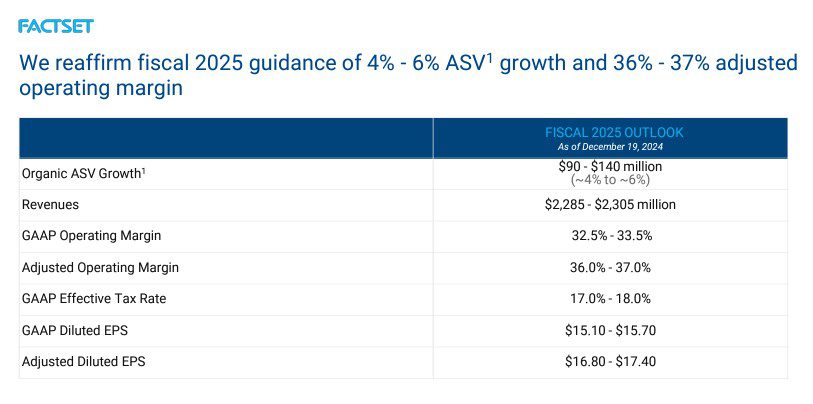

La guidance per l’anno fiscale 2025 riflette un cauto ottimismo da parte del management. La previsione di una crescita organica dell’ASV tra $90-140 milioni (4-6%) e ricavi GAAP tra $2.285-2.305 miliardi suggerisce che l’azienda si aspetta di mantenere il suo momentum positivo. Il target di margine operativo rettificato tra 36.0-37.0% indica la continua attenzione all’efficienza operativa, mentre la previsione di EPS rettificato tra $16.80-17.40 suggerisce aspettative di una solida crescita della profittabilità.

Per gli investitori con un orizzonte temporale lungo, FactSet continua a presentare un caso di investimento convincente. La combinazione di una base di ricavi ricorrenti stabili, un’elevata retention rate dei clienti, continui investimenti in innovazione e una solida posizione di mercato supporta una prospettiva di crescita sostenibile. L’impegno dell’azienda nel ritorno di capitale agli azionisti, evidenziato dal programma di riacquisto azioni e dalla politica dei dividendi, aggiunge un ulteriore elemento di attrattività per gli investitori orientati al reddito.

Guardando al futuro, le principali aree da monitorare includono la capacità dell’azienda di mantenere o accelerare il tasso di crescita dell’ASV, l’efficacia degli investimenti tecnologici nel generare nuove opportunità di ricavo e l’evoluzione del free cash flow. La capacità di FactSet di eseguire la sua strategia di innovazione mantenendo al contempo una solida disciplina finanziaria sarà cruciale per il suo successo continuo in un mercato dei servizi finanziari sempre più competitivo e tecnologicamente avanzato.

Le sfide macroeconomiche attuali e le potenziali pressioni sui clienti del settore finanziario rappresentano rischi da monitorare, ma la natura mission-critical dei servizi di FactSet e il suo track record di performance attraverso diversi cicli economici suggeriscono una capacità di resilienza superiore alla media del settore.

* Il contenuto e le informazioni pubblicate da altogain.it sia sul nostro sito che sulle nostre piattaforme social non sono consigli di investimento o raccomandazioni per acquistare, detenere o vendere titoli.

* Non siamo responsabili dell’autenticazione del contenuto e / o delle informazioni che sono state pubblicate su qualsiasi canale di comunicazione attraverso il quale il nostro team condivide i contenuti.

* Le informazioni fornite dal team di Altogain.it sono intese esclusivamente a scopo informativo e sono ottenute da fonti ritenute affidabili. Le informazioni non sono in alcun modo garantite e, inoltre, l’accuratezza e la legittimità delle informazioni fornite non vengono verificate. Nessuna garanzia di alcun tipo è implicita o possibile laddove si tentino proiezioni di condizioni future relative ai titoli.

* Non ci sono membri del team di Altogain.it registrati come broker di sicurezza o consulenti per gli investimenti.

* Il team di Altogain.it, i suoi dipendenti, volontari e terze parti prendono parte alle attività di security trading. Nessuno è tenuto a partecipare all’acquisto o alla vendita di opportunità di investimento condivise su nessuna delle piattaforme di Altogain.it. Detti dipendenti, volontari e terze parti investiranno e scambieranno titoli a loro discrezione personale senza preavviso, in qualsiasi momento.

* Altogain.it non è responsabile per eventuali perdite o danni derivanti dall’utilizzo di una qualsiasi delle idee o strategie di investimento.

* Spetta completamente alla discrezione dell’individuo prendere decisioni in merito al trading o all’investimento in titoli.